□ 資産保有型会社又は資産運用型会社に該当したこと

特例制度では、経営状況の悪化等により会社を売却したり、解散したりする場合には、その時点の株価で納税猶予額を再計算し、当初の納税猶予額との差額は免除されます。

しかし、ある程度の体力が残っているうちに廃業し、資産管理会社として存続を図るケースも少なくありません。

資産管理会社として存続を図る場合には、資産保有型会社・資産運用型会社に該当しないための要件(非同族従業員を5人以上雇用など)を満たさない限り、当初の納税猶予額の全額と利子税を納付する必要があります。

□ 事業年度の総収入金額(営業外収益・特別利益を除く)がゼロとなったこと

□ 会社を解散すること、分割型分割すること

□ 合併で消滅すること、株式交換等で子会社になること(金銭等の交付を受ける場合に限る)

□ 資本金・資本準備金の額を減少したこと

※ 欠損填補のために資本金・資本準備金を減少する場合と、又は資本金と資本準備金の間で組替をする場合を除きます(特例承継期間中も同じ)。

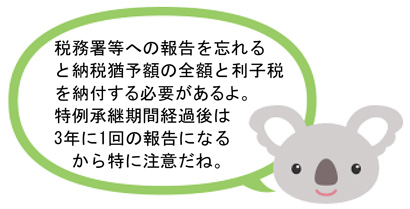

□ 期限までに税務署に報告をしなかったこと、又は報告内容と事実が相違すること

□ 税務署に新事業承継税制の適用をやめる旨の届出書を提出したこと

□ 後継者が、適用対象株式を譲渡又は贈与したこと

事業承継税制の適用を受けた後継者(2代目)は、次世代の後継者(3代目)に対して自社株式を贈与すると、贈与した株式数に対応した納税猶予額と利子税を納付する必要があります。ただし、次の後継者(3代目)への贈与について事業承継税制を適用する場合には、後継者(2代目)は納税の免除を受けることができます。

事業承継税制の適用を受けた後継者は、次世代の後継者に対する自社株式承継対策として、事業承継税制しか利用できなくなってしまうといっても過言ではないでしょう。

(参考)税務署への継続届出書

http://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/sozoku-zoyo/annai/8510-09.htm

・非上場株式等についての贈与税・相続税の納税猶予の継続届出書

・認定承継会社に関する明細書

FIC発行

「相続税納税猶予割合が100%となる 特例事業承継制度の概要 -平成30年度税制改正-」より (31)

→目次ページ